日々、多くの会社様より経理・労務を中心としたバックオフィス業務のご相談をいただいております。

こうした経験をもとに、バックオフィス業務の改善に役立てて行けるような情報を発信してまいります!

令和7年度税制改正大綱について~影響の大きそうなものを個人的にピックアップして解説~

税制改正大綱とは

12月20日に令和7年度の税制改正大綱が発表されました。

税制改正大綱とは、自民党・公明党の両党が毎年年末にまとめる翌年以降の税制の改正に関するものをまとめた資料のことであり、この税制改正大綱をもとに翌年以降の税制が決められていくことになります。

今回のコラムでは、この令和7年度の税制改正大綱の中で大きく影響がしそうなものをピックアップして私見を交えて解説していこうと思います。

自由民主党⇒https://storage2.jimin.jp/pdf/news/policy/zeisi_2025.pdf

令和7年度税制改正大綱について

まず令和7年度税制改正大綱についてですが、例年の自民党・公明党の両党だけの意見でなく、総選挙での結果を踏まえ国民民主党や日本維新の会の意見も多くとりいれられた大綱となっているのがポイントだと思います。

その中でも大きい変化は国民民主党が掲げていた「103万円の壁」について改正が加えられたことではないでしょうか。

「103万円の壁」が変わることによって扶養親族となる要件を大幅に変わることになります。

実際問題として103万円からどこまで引き上げられるかはわかりませんが、国民民主党の178万円を目指すということも明記されていますので、将来的には近い数字まで引き上げられてくるのではないかと思います。

このほかに令和7年度の税制改正大綱でのポイントは、子育て世帯の支援のための税制関係のほか、防衛力強化のための財源を確保するための税制措置が大きく占めていると思われます。

103万円の壁が変わることによる減税政策がある一方で、防衛財源のための増税政策も大綱の中に記載されていることになっています。

子育て世帯の支援のための税制については、今までの延長の他に前年の令和6年度税制改正大綱で検討項目となっていたものが実際に改正として記されていることになると思います。

今回のコラムでは、103万円の壁が変わることによる影響を中心として、子育て世帯の支援のための税制と防衛財源のための増税について、その他影響がありそうな改正の解説をおこなおうと思います。

あくまで税制改正大綱の段階での解説となりますので、詳細については、実際に施行された後でコラムとしてまとめようと思いますので、「こんな感じに変わるんだ」ぐらいの軽い気持ちで読んでもらえるとありがたいです。

それでは、令和7年度の税制改正大綱の中身について解説していこうと思います。

令和7年度税制改正大綱の中身について

① 103万円の壁の変更

まずは、令和7年度の税制改正大綱の中でも一番の目玉改正となる103万円の壁の変更です。

おそらく一番影響がある改正になると思います。内容について説明をしてその後で、どのような影響(メリット・デメリット)があるかを解説していこうと思います。

まず、内容から説明していきます。

103万円の壁といわれているのは、主に給与所得者の方が源泉(所得税)の税額が発生するラインの事を表していて、配偶者の扶養や親等の扶養に入れるかどうかのラインを指します。

この扶養に入るかどうかで扶養者の税額にも影響が出てくるため、この103万円の壁が引き上げられることは大きな意味を持ちます。

今までであれば103万円までに年間の給料やアルバイトを抑えないといけなかったのが、緩和されるため今までよりも働くことが可能となります。

そもそも103万円の壁とは何なのか。

103万円の内訳としては、基礎控除額が48万円と給与所得控除額(給与所得の人に対して適用される控除)55万円の2つを足した金額103万円を意味しています。ですので、給与所得でない方については、103万円の壁はあまり関係のないこととなりますが、パートやアルバイトの方などの給与所得として報酬を貰っている方にとって、扶養に入れるかどうか重要となってくるラインになります。

では、今回の改正ではどのように変わるのでしょうか?

ⅰ基礎控除額

48万円だった基礎控除額が58万円に引き上げられます。

この基礎控除額というのは給与所得以外の所得についても摘要されるため、一部を除いた全ての国民に適用されます。

事業所得や不動産所得などがある方も58万円までの所得(利益)であれば所得税は課税されないということです。

注意点としては年間の所得によって満額の控除が受けられるわけではないということです。現行でも4段階に分かれていますが、改正後は5段階となるそうです。

その段階というのが、

合計所得金額 2,350万円以下 58万円

合計所得金額 2,350万円超2,400万円以下 48万円

合計所得金額 2,400万円超2,450万円以下 32万円

合計所得金額 2,450万円超2,500万円以下 16万円

合計所得金額 2,500万円超 0円

このようにかなり細分化されます。

2350万円を超える方から減っていくので、ほとんどの方については満額でうけられると思いますが、全員が58万円にあげるというわけではないということです。

※合計所得金額の説明について今回は省略します

ⅱ給与所得控除

そしてもう一つの給与所得控除額は現行の55万円から65万円に引き上げられます。

ただし、この給与所得控除額については、給料で貰っているかたのみが対象になるので、不動産所得・事業所得などの他の所得の方は対象にはなりませんので注意してください。

このように現行の103万円の壁が123万円の壁へと引き上げられることになります。

さらに、19歳以上23歳未満の親族(大学生年代の子等)の控除額についても改正が加わることとなっています。

現行では、19歳以上23歳未満の親族で合計所得金額48万円以下(給料でいうと103万円以下)については、63万円の扶養控除がある一方で103万円を超えてしまった瞬間に扶養控除が0円になってしまっているのが、配偶者控除のように所得に応じて段階的に減るような形になるそうです。

書き出すときりがないので、詳しい説明はのちのコラムに記載することとします。

改正のポイントとしては、扶養になるための所得の制限が103万円から123万円に引き上げられるということです。

123万円までは扶養の範囲となると思っておいてください。

この改正については令和7年度分以後の所得に対して適用されるとのことですので、来年の年末調整の際には改正されて適用されることになっていると思います。

② 子育て支援に関する税制

続いて子育て支援に関する税制改正についてです。大きくは2つと思います。

1つは令和6年度の税制改正大綱にも書かれていた、23歳未満の扶養親族を有する場合における一般生命保険料控除の控除額の拡大。

もう一つが住宅ローン控除の借入限度額の特例の延長になります。

⑴ 一般生命保険料控除の控除額の拡大

まずは、一般生命保険料控除の控除額の拡大についてですが、23歳未満の扶養親族を有する場合の一般生命保険料控除の控除額が、現行の4万円から6万円に引き上げられるというものです。

23歳未満の扶養親族を有する方限定ということですね。

ただし、注意点としては、一般生命保険料控除の控除額は6万円まで引き上げられるのですが、全体として受けることができる生命保険料控除の上限は12万円の現行のままですので、すでに現段階で12万円の控除を受けているかたにとっては影響がない改正といえます。

令和8年分からの適用ということですが、一般生命保険料控除の上限だけが6万円にあがるだけでそれ以外はあがらないので、これが子育て支援になるのかどうかは疑問が残る改正かなと思います。

⑵ 住宅ローン控除借入限度額の特例の延長

もう一つが現行の住宅ローン控除借入限度額の特例の延長です。

対象者としては、借入者自身の年齢40歳未満で配偶者を有する者・借入者自身が40歳以上であって年齢40歳未満の配偶者を有する者・19歳未満の扶養親族を有する者が住宅ローン控除を受けるさいの借入限度額の特例が、令和7年1月1日から同年12月31日までの間に居住の用に供した場合の年末残高の限度額に適用されます。

わずか1年の延長ですが、対象者に該当する方は、早めに建てておく方が得をするかもしれません。

借入限度額は次のようになります

認定住宅(長期優良住宅など) 5,000万円

ZEH水準省エネ住宅 4,500万円

省エネ基準適合住宅 4,000万円

※どの建物に該当するかは工務店などに聞いてもらうのがいいかと思います。

③ 防衛力強化に係る財源確保のための税制措置

つづいては増税の税制改正についてです。

増税改正は主に2つで、法人税の増税とたばこ税の増税になります。

たばこ税については特定の方になるので今回は説明を省き、法人税の増税についてのみ説明をします。

法人税の増税として防衛特別法人税(仮称)というものが税制改正大綱の中に組み込まれました。

これは全ての法人が対象となり、各事業年度の課税標準法人税額に4%の税率を乗じて計算されるそうです。

ただ、この増税には基礎控除額が設定されており、基礎控除額が500万円なので500万円を超えた部分に対して4%が課せられることになると思われます。

課税標準法人税額とは、地方法人税の計算の基礎となる金額の部分と思ってもらえればいいと思います。

つまり法人税額が500万円を超えるようであれば対象になるかもしれない税金だと思われます。

この金額が500万円を超える場合に限り4%の防衛特別法人税が課税されるということになるとのことですので、

法人税が課せられている企業全てというわけではなく、相当程度の所得がある一部の企業にのみ課せられる増税ということになると思います。

恐らく、法人税の計算の基礎となる所得で2400万円くらいがラインになってくるかなと思いますので、税引前当期純利益の額がこのくらいある企業についてかかってくる増税ではないかなと思います。

対象となる法人は限られてくるのでないかと思います。

この適用は令和8年4月1日以後に開始する事業年度から適用されることになります。

④ その他

最後にその他として、税制改正大綱の中で影響が大きそうなものについて何点か紹介しようと思います。

ⅰ中小企業者等の法人税の軽減税率の特例の見直しと延長

まずは、中小企業者等の法人税の軽減税率についての見直しと延長です。

まず特例措置が2年間延長されます。

ただ、今回は延長だけでなく若干の見直しが入っています。

そもそも中小企業者等の法人税の軽減税率とは、資本金1億円以下の法人については所得800万円まで23.2%ではなく15%の軽減税率を適用しています。

この15%の部分について見直しが入ることになりました。

見直しというのは所得の金額が10億円を超える事業年度については15%ではなく17%の軽減税率を適用するというものですので、

所得が10億円を超える中小企業はなかなか少ないのではないかなと思います。

法人税の所得が10億円ですので、利益で10億円近くあることになりますので、この影響は大きいですが一部の中小企業への影響かなと思われます。

この改正に加えて先ほどの防衛特別法人税もプラスされますので、両方に該当する中小企業の方は税負担が増えることが想定されます。

ⅱ確定拠出年金の拡充

もう大きなものとして確定拠出年金の拠出限度額の拡充があります。

これは、節税効果の高いものになりますので、可能な方は節税対策として使えるのではないでしょうか。

現行の確定拠出年金の拠出限度額が大きく拡充されることになりそうです。

今回は個人型確定拠出年金(イデコ)をメインに解説します。

最も大きな拡充となるのが、第二号被保険者の方たちになります。

第二号なので、個人事業主や第三号被保険者を除く一般的に会社で雇われている方たちです。

第一号被保険者の方は現行では月額6.8万円が拠出限度額となっているものが、月額7.5万円まで増額されます。

年間81.6万円から年間90万円まで増額されることになりますが、あまり大きな金額ではないので、現行とくらべてもそこまで大きな変化は感じられないかもしれません。

第二号被保険者の方については、企業年金加入者と企業年金未加入者の2通りに分かれます。

それぞれ拠出限度額は6.2万円まで増額することになります。

企業年金加入者については、現行の2万円から6.2万円から確定給付企業年金及び企業型確定拠出年金の掛け金額を控除した額まで大幅に拡充されます。

企業年金未加入者については、現行の2.3万円から6.2万円へと大幅に拡充されます。

現行の制度と比べて倍以上の拡充となりますので、確定拠出年金に拠出することが可能な方については、非常に大きな減税になると考えられます。

実際はキャッシュが出ていくことになるので、限度額までかけることができるかはわかりませんが、拠出額の全額が所得控除に算入されることになりますので、所得が大きい人ほど得られる効果も大きくなるのではないかと思います。

確定拠出年金関係でもう一つ改正されたものがあります。

それが、退職所得控除の調整既定の見直しになります。この改正については現行のものとくらべると不便なものに改正されることになります。

その内容というものが、従来は確定拠出年金の一時金を受け取った以降5年を経過した後に他の退職手当も受け取った場合には、勤続年数の重複排除調整を行わずに退職所得控除を満額利用することが可能でしたが、

今回の改正により5年が10年以降でないと他の退職手当等の際に退職所得控除を満額利用することができなくなりました。

つまり、確定拠出年金の一時金の支給が60歳とすると、70歳になったときに退職金をもらう場合でないと、退職所得控除の満額を利用することができなくなり、退職金や勤続年数によっては税負担が大きくなる可能性があります。

掛金は大きくかけられるようになるため、所得控除はお得になる一方で受け取る際の退職所得控除の方では損する可能性があるというような改正になるのではないかと思われます。

まとめ

令和7年度税制改正について説明を行ってきました。

大きなところは103万円の壁の変更ではないでしょうか。

それ以外の部分については、現行制度の延長などが大部分を占めているため、あまり大きな改正は無いと思われます。

103万円についても178万円まで引き上げを目指すと明記されていますので今後も引き続き引き上げが行われるのではないかと思われます。

今回は大枠のみの説明でしたので今後のコラムで詳細について解説していこうと思います。

最後になりましたが、私たち小林正朋税理士事務所は三重県伊賀市に事務所を構えています。

私たち小林正朋税理士事務所では三重県・伊賀市の中小企業・個人事業者を中心に、税務相談はもちろんのこと、クラウド会計の導入と経理改善にも力を入れています。

クラウド会計については「freee」を標準採用しており、現在伊賀市では数少ない「4つ星認定アドバイザー」としてfreeeの導入支援を行っています。

freeeの導入に合わせて、経理業務の見直しや資料管理の見直しなど経理改善も同時に進めている企業様がほとんどとなってきています。

皆さんもfreeeの導入に興味があるという方・経理業務を改善していきたいという方

伊賀市だけに限らず、三重県全域・全国も対応可能ですので、気軽にお問合わせ下さい。

お問合せはこちら!!!!

MESSAGE

お客様にとって、

最も身近で

頼りになる

パートナーとして

税務・会計のスペシャリストとして最も身近で信頼できる税理士を目指し、お客様の経営課題の解決に全力を尽くしてまいりました。 個人事業主様から上場企業を目指す経営者まで、そしてあらゆる業種のお客様に対し、価値ある専門家としてのサービスを提供し、「となりで、大切な人たちの一歩に寄り添いつづける」人でありたいと思っています。 この想いを胸に、お客様のビジネスの成長発展に貢献できるようこれからも全力で取り組んで参ります。

代表挨拶

-

Instagram

-

Facebook

-

- 2024年12月27日

- 令和7年度税制改正大綱について~影響の大… 税務コラム

-

- 2024年10月28日

- 従業員の退職後の住民税について~会社側の… 税務コラム

-

- 2024年08月07日

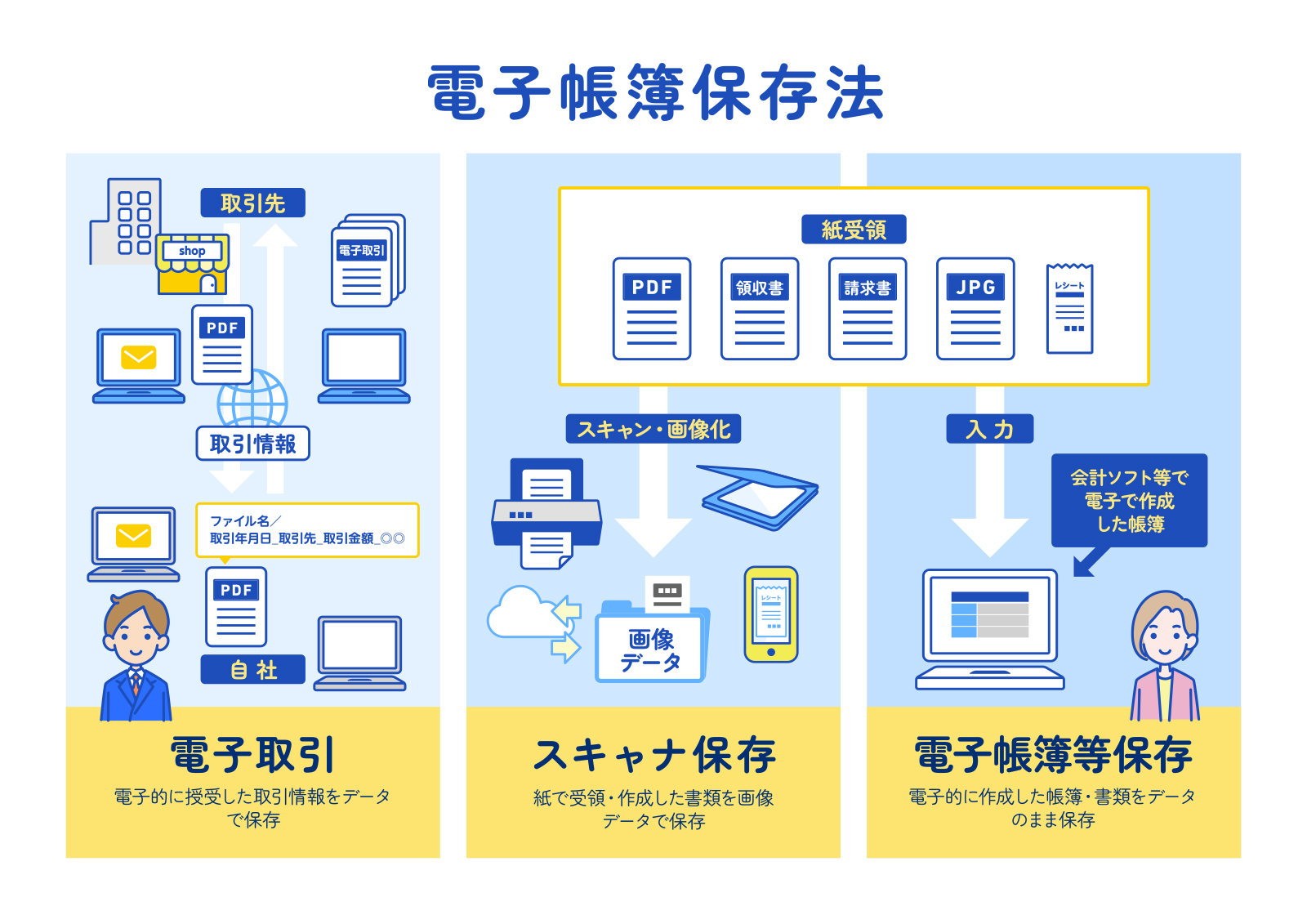

- 2024年1月から本格適用された電子帳簿… 税務コラム

-

- 2024年07月31日

- 新米経営者必見!!【利益の出し方を知るシ… 経理コラム

NEWS

-

-

- 2024.12.27

- 令和7年度税制改正大綱について~影響の大きそうなものを個人的にピックアップして解説~

-

- 2024.10.28

- 従業員の退職後の住民税について~会社側の事務手続きと従業員側の質問~

-

- 2024.08.07

- 2024年1月から本格適用された電子帳簿保存法~電子帳簿保存法の内容とやるべきことを中小企業に焦点を当てて解説~

-

- 2024.07.31

- 新米経営者必見!!【利益の出し方を知るシリーズ入門編②】決算書を使って利益の出し方を知ろう!!~利益の方程式について解説~(初心者向け)

-

- 2024.06.28

- 新米経営者必見!!【利益の出し方を知るシリーズ入門編➀】決算書を読めるようになろう!~決算書の見方・読み方についてポイントを絞って解説~(初心者向け)

-

- 2024.05.31

- 令和6年度税制改正 賃上げ促進税制の強化について解説(中小企業向け)

-

- 2024.04.12

- 令和6年6月1日以降に始まる定額減税の仕方について~設例を使って解説~

-

- 2024.02.05

- 令和6年からはどう変わる!?令和6年度税制改正大綱について私見を交えて解説!

-

- 2023.10.30

- 【消費税関連コラム】いまさら聞けない軽減税率について具体例と共に解説!!

-

- 2023.09.20

- 【もうすぐ始まる!!】インボイス制度の内容と注意点(売手側目線編)

-

- 2023.09.01

- 【もうすぐ始まる!!】インボイス制度の内容と注意点(買手側目線編)

-

- 2023.09.01

- 【もうすぐ始まる!】インボイス制度の内容と注意点(令和5年度改正編)

-

- 2023.07.23

- 【もうすぐ始まる!!】インボイス制度の内容と注意点(入門編)

-

- 2023.05.11

- 【基礎理解】そもそも税理士に相談できることは?

-